身為老闆或股東的你,每當年度中需要決定公司盈餘是否分配股利時,是否總搞不清楚這會對個人所得稅有什麼影響呢?到底盈餘分不分配對總計的稅務負擔有什麼影響?對個人綜合所得稅、公司未分配盈餘稅以及個人股利二代健保的金額又會差多少?

【盈餘分配核心重點】

- 不分配的代價: 公司需加徵 5% 未分配盈餘稅。

- 分配後的稅負: 股東需繳納個人綜所稅(合併計稅享 8.5% 抵減,或單一稅率 28%)並扣繳 2.11% 二代健保。

- 節稅關鍵: 若股東個人稅率高於 20%,有時保留盈餘繳 5% 稅反而比全數分配更划算。

- 快速試算: 點我使用藍途算算股利試算工具

在思考盈餘分派,或常被稱為股利分配這個問題,會需要知道下面幾個重點項目:

- 股利分配時間點

- 股利分配決策方式與相關文件

- 股利分配綜合所得稅類別

- 營利事業未分配盈餘稅

- 負責人二代健保

- 法人股東與自然人股東稅負不同

- 是否該進行股利分配的初步判斷方式

公司股利分配時間點與流程(股東會/董事會)

一、年度財務結算與召開董事會:通常約 1 月至 5 月進行。

- 年底結算: 公司會計年度結束,會計人員開始結算上一年度的財務報表,計算全年度的營業收入、成本、費用與稅後淨利。

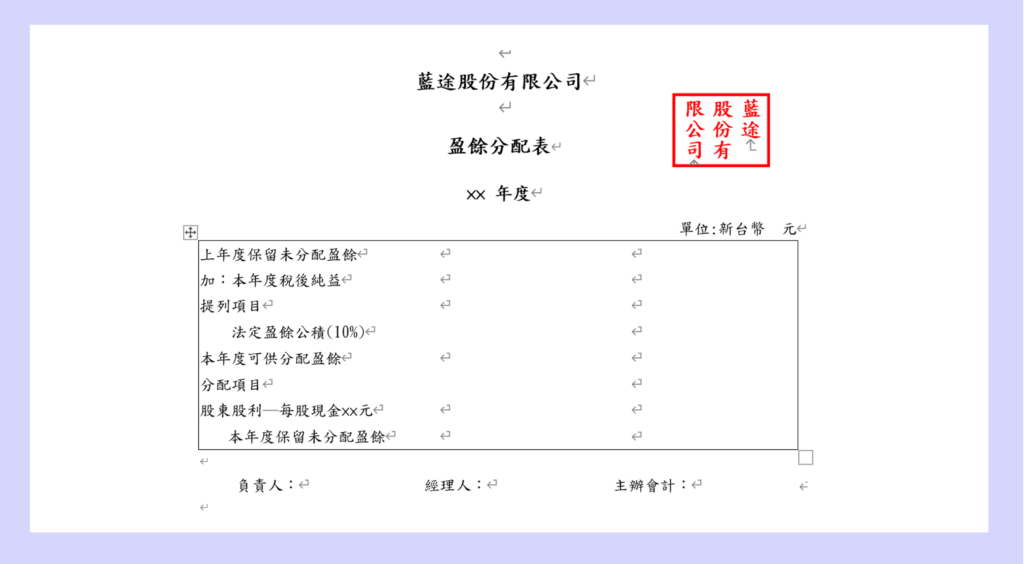

- 董事或董事會擬定分配案:公司每屆會計年度終了,應將營業報告書、財務報表及盈餘分派或虧損撥補之議案,提請股東同意或股東常會承認。盈餘分配表會包含預計要發放多少現金股利、股票股利,或是保留盈餘。

| 時間點 | 階段項目 | 主要內容 |

| 1 月 – 5 月 | 年度結算與董事會 | 結算上一年度財報,擬定盈餘分派或虧損撥補案。 |

| 4 月 – 6 月 | 股東常會決議 | 提請股東同意或承認分派案,修改公司章程(若有需要)。 |

| 下半年 | 實際股利發放 | 根據決議基準日,實際撥付現金股利或股票股利。 |

二、提請股東決議或召開股東常會:通常約 4 月至 6 月進行,按公司法規定,股東常會應於每會計年度終了後六個月內召開。

- 有限公司:股東會得查核董事會造具之表冊、監察人之報告,並決議盈餘分派或虧損撥補。

- 股份有限公司:董事會應將其所造具之各項表冊,提出於股東常會請求承認,經股東常會承認後,董事會應將財務報表及盈餘分派或虧損撥補之決議,分發各股東。

三、實際盈餘分配:通常實務上為下半年進行,決議通過後,依照基準日計算可領得股利的股東,並計算發放金額。

股利分配決策方式與相關文件

股份有限公司股東會盈餘分配案

(一)本公司○○年度營業報告書及財務報表,敬請 承認。

決議:經主席徵詢全體出席股東無異議照案承認。

(二)本公司○○年度盈餘分派表,敬請 承認。

說明:本公司○○年度盈餘分配表,業經第○○屆第○○次董事會,並送請監察人審查完畢,並出具審查報告書在案。

決議:經主席徵詢全體出席股東無異議照案承認。

有限公司股東同意書

茲同意以下事項:

(一)本公司○○年度營業報告書及財務報表。

(二)本公司○○年度盈餘分派表 。

股份有限公司盈餘分配表範例:

股利分配綜合所得稅類別

股利分配屬於所得稅法中的營利所得。

營利所得:公司股東所獲分配之股利、合作社社員所獲分配之盈餘、其他法人出資者所獲分配之盈餘、合夥組織營利事業之合夥人每年度應分配之盈餘、獨資資本主每年自其獨資經營事業所得之盈餘及個人一時貿易之盈餘皆屬之。

營利事業未分配盈餘稅

營利事業當年度之盈餘未作分配者,應就該未分配盈餘加徵營利事業所得稅。目前稅率為 5%,亦即若沒有彌補往年虧損、提列法定盈餘公積等情事,若不分配則會需要就保留的盈餘繳 5% 未分配盈餘稅。

股利分配之負責人二代健保補充保費計算

由於台灣健保規定,事業單位的雇主是以營利所得作為投保依據。

因此若分配對象為健保雇主,則二代健保計算方式並非直接以投保金額*2.11%,而是需要先扣除投保金額後再計算二代健保扣費金額。

法人股東與自然人股東的稅負差異

自然人股東:營利所得可按照金額與所得組成選擇「股利合併計稅」或「股利單一稅率 28%」課稅

法人股東:取得國內營利事業所得免稅,但也需考慮未分配盈餘稅。

| 股東類型 | 稅負類別 | 課稅邏輯 | 節稅優勢 |

| 自然人(個人) | 營利所得 | 併入綜所稅(5-40%) 或 28% 分開計稅 | 稅率低時可享 8.5% 抵減稅額 |

| 法人(公司) | 投資收益 | 免繳營利事業所得稅 | 適合資產配置,但需注意未分配盈餘稅 |

用法人持有與用個人持有相關稅負變化計算可使用:投資公司持股與個人持股所得稅試算

節稅策略:如何判斷公司是否該分配股利?

是否進行分配,應先就公司營運層面需求考量,再考量對股東的稅負影響。

營運考量主要會需要考量營運所需資金與現金流量、資本支出、投資需求與資本結構等議題

稅負考量則會考量主要股東的個人所得稅、二代健保費與公司未分配盈餘稅的合計負擔。

由於台灣個人綜合所得稅是採累進稅率,5-40%,與營利事業所得稅稅率固定 20% 不同,因此會有部分的規劃與是試算空間。

股利分配計算範例

範例一:

2025 年度,所得人應稅薪資收入為 800,000 元,其他收入為 0 元、預計可分配之股利金額為 1,000,000 元。

在不考慮雇主營利所得二代健保投保的扣減下(如雇主以薪資所得投保在其他健保單位)。

若選擇方案一:股利全數分配,整體稅費負擔為 64,200 元。

若選擇方案二:股利全部不予分配,整體稅費負擔為 67,700 元。

若選擇方案三:股利分配24%,整體稅費負擔為 52,644 元。👉🏻相對最省

範例二:

2025 年度,所得人應稅薪資收入為 600,000 元,其他收入為 0 元、預計可分配之股利金額為 50,000 元。

如果雇主營利所得月投保級距為 45,800 元。

若選擇方案一:股利全數分配,整體稅費負擔為 0 元。👉🏻相對最省

若選擇方案二:股利全部不予分配,整體稅費負擔為 32700 元。

若選擇方案三:股利分配 50%,整體稅費負擔為 12,500 元 。

範例三:

2025 年度,所得人應稅薪資收入為 600,000 元,其他收入為 0 元、預計可分配之股利金額為 2,500,000 元。

如果雇主營利所得月投保級距為 45,800 元。

若選擇方案一:股利全數分配,整體稅費負擔為 347,039 元。

若選擇方案二:股利全部不予分配,整體稅費負擔為 132,700 元。

若選擇方案三:股利分配 50%,整體稅費負擔為 141,975 元 。👉🏻相對最省

常見問答

A: 公司不一定要分配股利,這取決於未來的資金需求與營運規劃。但要注意,依照現行稅法,如果當年度的盈餘未作分配,公司需要就該筆「未分配盈餘」加徵 5% 未分配盈餘稅。因此,老闆需衡量保留盈餘繳 5% 稅金,或是分配給股東繳納個人綜所稅,何者較為划算。

A: 自然人股東收到股利時,屬於「營利所得」。報稅時有兩種方式可擇優申報:

合併計稅:將股利併入綜合所得總額計算,可享有 8.5% 的可抵減稅額(每戶上限 8 萬元)。

分開計稅:股利收入單獨以 28% 的稅率計算稅額。 高所得者通常選擇分開計稅較有利,可使用藍途算算的線上工具試算比較。

A: 只要單次給付股利達新台幣 20,000 元,公司(扣費義務人)就必須在給付時預扣 2.11% 的二代健保補充保費。如果股東身分是負責人(投保單位之雇主),是以「單次給付股利」扣除「已投保金額」後的差額來計算 2.11%。

A: 一般流程如下:

1月-5月:年度財務結算,董事會擬定盈餘分派案。

4月-6月:召開股東常會,決議承認盈餘分派案。

下半年:根據決議基準日,實際發放現金股利或股票股利。

A: 建議從兩個層面考量:

營運面:公司是否有擴張計畫、購買設備或周轉金需求?

稅務面:比較「公司繳 5% 未分配盈餘稅」與「股東個人繳納綜所稅+二代健保」的總稅負成本。 由於個人綜所稅是累進稅率(5%-40%),若股東個人稅率較低,分配股利可能較省稅;若股東稅率極高,可能保留盈餘繳 5% 稅金較划算。

藍途算算是由 NexTrek 匯雲數位開發的雲端財會稅務小工具,專為中小企業設計的會計、稅務、人事與法規小工具,幫助您省下寶貴的作業時間。

更多免費實用財稅小工具:https://www.laneto.co/index.html

藍途算算 Facebook:https://www.facebook.com/Lanetools.co

藍途算算 instagram:https://www.instagram.com/laneto.co/